Μετά το τέλος των δυο πετρελαϊκών κρίσεων της δεκαετίας του 70 και την κορύφωση των πληθωριστικών πιέσεων έως και τα πρώτα χρόνια της δεκαετίας του 80 η παγκόσμια κοινότητα βίωσε μια παρατεταμένη χρονικά περίοδο χαμηλών επιπέδων πληθωρισμού και επιτοκίων.

Από: analyst.gr / Γράφει ο Σαράντος Λέκκας

Έως και τις παραμονές του νέου αιώνα τα μακροπρόθεσμα επιτόκια κυμαίνονταν κοντά στο 5% σε μια σχετικά φθίνουσα πορεία από τα μέσα περίπου της δεκαετίας του 80.

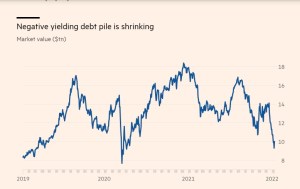

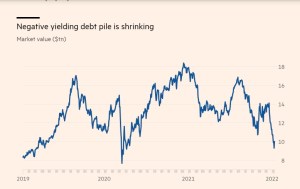

Η μείωση επιταχύνθηκε μετά την παγκόσμια οικονομική κρίση του 2007/8 όταν οι κεντρικές τράπεζες μείωσαν επιθετικά τα βραχυπροθέσμα επιτόκια προχωρώντας παράλληλα σε προγράμματα ποσοτικής χαλάρωσης σε σημείο που το 2012 και για μια δεκαετία πολλές και ισχυρές κεντρικές τράπεζες να επιλέξουν την άκρως επιθετική πολιτική των αρνητικών επιτοκίων.

Φθάσαμε στο σημείο κατά τα τέλη του 2020 οι τοποθετήσεις σε ομόλογα με αρνητικό επιτόκιο να φθάσουν τα 18, 4 τρις δολάρια σε παγκόσμιο επίπεδο.

Παρά ταύτα το ζητούμενο των συγκεκριμένων αντισυμβατικών πρακτικών, η ενίσχυση των τιμών και της ανάπτυξης δεν επήλθε αποδεικνύοντας ότι με εκβιαστικούς τρόπους δεν επιτυγχάνονται τα αναμενόμενα αποτελέσματα.

ΟΜΟΛΟΓΑ ΜΕ ΑΡΝΗΤΙΚΑ ΕΠΙΤΟΚΙΑ

Έπρεπε να φθάσει η πανδημία και το σπάσιμο της εφοδιαστικής αλυσίδας σε συνδυασμό με τα γεωπολιτικά παιχνίδια με άξονα την ενέργεια για να υπάρξει από την Άνοιξη του 2022 η απογείωση του πληθωρισμού σε επίπεδα πρωτόγνωρα για την τελευταία 45ετια.

Η παγκοσμιοποίηση, η συρρίκνωση του δημοσίου τομέα στην βάση των εκτεταμένων ιδιωτικοποιήσεων, η αποδυνάμωση των συνδικάτων, οι υπεράκτιες δραστηριότητες, κτλ. , είχαν ως αποτέλεσμα ο πληθωρισμός να ξεχαστεί ως έννοια και περισσότερο να απασχολεί την παγκόσμια κοινότητα η έννοια του αποπληθωρισμού και οι κίνδυνοι που απορρέουν από την ενδεχόμενη και παρατεταμένη υποχώρηση των τιμών.

Από την φετινή Άνοιξη βιώνουμε κάτι που είχαμε ξεχάσει, την εκτόξευση των τιμών και μάλιστα με ιδιαίτερα ταχείς ρυθμούς.

Η αντίδραση αναμενόμενη, αύξηση των επιτοκίων με πρωταγωνιστή την Κεντρική Τράπεζα των ΗΠΑ η οποία από τον Μάρτιο και μέχρι και τον Σεπτέμβριο με πέντε κινήσεις αύξησε το βασικό της επιτόκιο κατά 300 μονάδες βάσης, από τα επίπεδα του 0,25% στα επίπεδα του 3,25%.

Κινήσεις αναμενόμενες στην βάση της εκτόξευσης του πληθωρισμού στα επίπεδα του 8,26% (Αύγουστος 2022) όταν την περίοδο 2013-2020 δεν είχε ξεπεράσει το 2,7 %, ενώ να θυμίσουμε ότι τον Αύγουστο του 2016 καταγράφονταν στο 0,18%.

Φυσικά με δεδομένη την διεθνή πρωταγωνιστική παρουσία του δολαρίου και τις τάσεις που αυτό προσδιορίζει αλλά και στην βάση των υπαρκτών πληθωριστικών πιέσεων που καταγράφονται σε όλα περίπου τα κράτη, η ανοδική τάση στα επιτόκια είναι μονόδρομος.

Το ερώτημα είναι εάν η τρέχουσα συγκυρία οδηγήσει τα επιτόκια σε επίπεδα που καταγράφηκαν μετά την δεύτερη πετρελαϊκή κρίση.

ΤΟ ΒΑΣΙΚΟ ΕΠΙΤΟΚΙΟ ΤΩΝ ΗΠΑ

Να θυμίσουμε ότι το βασικό επιτόκιο στις ΗΠΑ την περίοδο 1980/81έφθασε στο ύψος του 20%

Η απάντηση είναι δύσκολη, σε ότι αφορά μια πρόβλεψη για το μέγιστο ύψος τους διότι εισέρχονται μια σειρά παραμέτρων που καθιστούν την ακρίβεια της πρόβλεψης αδύνατη.

Όμως στο ερώτημα εάν οι αυξήσεις θα συνεχιστούν, η απάντηση είναι καταφατική.

Θα συνεχιστούν και τους επόμενους μήνες αφού αυτό δείχνει ο προσδιοριστικός τους παράγοντας.

Μιλούμε για το επιτόκιο ισορροπίας ή το λεγόμενο φυσικό επιτόκιο, δηλαδή το επιτόκιο που εξισορροπεί την νομισματική πολιτική έτσι ώστε να μην είναι ούτε διευκολυντική, ούτε συσταλτική σχετικά με την ανάπτυξη και τον πληθωρισμό.

Στην ουσία και με απλά λόγια είναι το επιτόκιο που δεν δημιουργεί, ούτε πληθωρισμό, ούτε ανεργία, ούτε κραδασμούς στην προσφορά και την ζήτηση.

Ο καθορισμός του φυσικού επιτοκίου για κάθε χώρα γίνεται μέσω στατιστικών μοντέλων, οικονομετρικών μεθόδων και συγκεκριμένων θεωρητικών παραμέτρων αρκετά πολύπλοκων.

Έως και τις παραμονές του νέου αιώνα τα μακροπρόθεσμα επιτόκια κυμαίνονταν κοντά στο 5% σε μια σχετικά φθίνουσα πορεία από τα μέσα περίπου της δεκαετίας του 80.

Η μείωση επιταχύνθηκε μετά την παγκόσμια οικονομική κρίση του 2007/8 όταν οι κεντρικές τράπεζες μείωσαν επιθετικά τα βραχυπροθέσμα επιτόκια προχωρώντας παράλληλα σε προγράμματα ποσοτικής χαλάρωσης σε σημείο που το 2012 και για μια δεκαετία πολλές και ισχυρές κεντρικές τράπεζες να επιλέξουν την άκρως επιθετική πολιτική των αρνητικών επιτοκίων.

Φθάσαμε στο σημείο κατά τα τέλη του 2020 οι τοποθετήσεις σε ομόλογα με αρνητικό επιτόκιο να φθάσουν τα 18, 4 τρις δολάρια σε παγκόσμιο επίπεδο.

Παρά ταύτα το ζητούμενο των συγκεκριμένων αντισυμβατικών πρακτικών, η ενίσχυση των τιμών και της ανάπτυξης δεν επήλθε αποδεικνύοντας ότι με εκβιαστικούς τρόπους δεν επιτυγχάνονται τα αναμενόμενα αποτελέσματα.

ΟΜΟΛΟΓΑ ΜΕ ΑΡΝΗΤΙΚΑ ΕΠΙΤΟΚΙΑ

Έπρεπε να φθάσει η πανδημία και το σπάσιμο της εφοδιαστικής αλυσίδας σε συνδυασμό με τα γεωπολιτικά παιχνίδια με άξονα την ενέργεια για να υπάρξει από την Άνοιξη του 2022 η απογείωση του πληθωρισμού σε επίπεδα πρωτόγνωρα για την τελευταία 45ετια.

Η παγκοσμιοποίηση, η συρρίκνωση του δημοσίου τομέα στην βάση των εκτεταμένων ιδιωτικοποιήσεων, η αποδυνάμωση των συνδικάτων, οι υπεράκτιες δραστηριότητες, κτλ. , είχαν ως αποτέλεσμα ο πληθωρισμός να ξεχαστεί ως έννοια και περισσότερο να απασχολεί την παγκόσμια κοινότητα η έννοια του αποπληθωρισμού και οι κίνδυνοι που απορρέουν από την ενδεχόμενη και παρατεταμένη υποχώρηση των τιμών.

Από την φετινή Άνοιξη βιώνουμε κάτι που είχαμε ξεχάσει, την εκτόξευση των τιμών και μάλιστα με ιδιαίτερα ταχείς ρυθμούς.

Η αντίδραση αναμενόμενη, αύξηση των επιτοκίων με πρωταγωνιστή την Κεντρική Τράπεζα των ΗΠΑ η οποία από τον Μάρτιο και μέχρι και τον Σεπτέμβριο με πέντε κινήσεις αύξησε το βασικό της επιτόκιο κατά 300 μονάδες βάσης, από τα επίπεδα του 0,25% στα επίπεδα του 3,25%.

Κινήσεις αναμενόμενες στην βάση της εκτόξευσης του πληθωρισμού στα επίπεδα του 8,26% (Αύγουστος 2022) όταν την περίοδο 2013-2020 δεν είχε ξεπεράσει το 2,7 %, ενώ να θυμίσουμε ότι τον Αύγουστο του 2016 καταγράφονταν στο 0,18%.

Φυσικά με δεδομένη την διεθνή πρωταγωνιστική παρουσία του δολαρίου και τις τάσεις που αυτό προσδιορίζει αλλά και στην βάση των υπαρκτών πληθωριστικών πιέσεων που καταγράφονται σε όλα περίπου τα κράτη, η ανοδική τάση στα επιτόκια είναι μονόδρομος.

Το ερώτημα είναι εάν η τρέχουσα συγκυρία οδηγήσει τα επιτόκια σε επίπεδα που καταγράφηκαν μετά την δεύτερη πετρελαϊκή κρίση.

ΤΟ ΒΑΣΙΚΟ ΕΠΙΤΟΚΙΟ ΤΩΝ ΗΠΑ

Να θυμίσουμε ότι το βασικό επιτόκιο στις ΗΠΑ την περίοδο 1980/81έφθασε στο ύψος του 20%

Η απάντηση είναι δύσκολη, σε ότι αφορά μια πρόβλεψη για το μέγιστο ύψος τους διότι εισέρχονται μια σειρά παραμέτρων που καθιστούν την ακρίβεια της πρόβλεψης αδύνατη.

Όμως στο ερώτημα εάν οι αυξήσεις θα συνεχιστούν, η απάντηση είναι καταφατική.

Θα συνεχιστούν και τους επόμενους μήνες αφού αυτό δείχνει ο προσδιοριστικός τους παράγοντας.

Μιλούμε για το επιτόκιο ισορροπίας ή το λεγόμενο φυσικό επιτόκιο, δηλαδή το επιτόκιο που εξισορροπεί την νομισματική πολιτική έτσι ώστε να μην είναι ούτε διευκολυντική, ούτε συσταλτική σχετικά με την ανάπτυξη και τον πληθωρισμό.

Στην ουσία και με απλά λόγια είναι το επιτόκιο που δεν δημιουργεί, ούτε πληθωρισμό, ούτε ανεργία, ούτε κραδασμούς στην προσφορά και την ζήτηση.

Ο καθορισμός του φυσικού επιτοκίου για κάθε χώρα γίνεται μέσω στατιστικών μοντέλων, οικονομετρικών μεθόδων και συγκεκριμένων θεωρητικών παραμέτρων αρκετά πολύπλοκων.

ΤΟ ΦΥΣΙΚΟ ΕΠΙΤΟΚΙΟ ΤΩΝ ΗΠΑ

Βεβαίως από την τάση της γενικότερης μείωσης των επιτοκίων που έχει καταγραφεί από τα μέσα της δεκαετίας του 80 δεν θα μπορούμε να ξεφύγει και το φυσικό επιτόκιο.

To φυσικό επιτόκιο των ΗΠΑ από τα επίπεδα του 3,7 % του 1985, μειώθηκε την περίοδο της χρηματοοικονομικής κρίσης γύρω στο 1% για να συρρικνωθεί την τελευταία 5ετια στα επίπεδα του 0,5%.

Το 0,5% επομένως θεωρείτε το πραγματικό βραχυπρόθεσμο επιτόκιο που αναμένεται να επικρατήσει όταν η οικονομία των ΗΠΑ θα είναι σε πλήρη ανάπτυξη με σταθερό πληθωρισμό.

Επομένως στη βάση των σημερινών δεδομένων, ήτοι, επίπεδο ονομαστικού βραχυπρόθεσμου επιτοκίου στο 4% και πληθωρισμού στο 7,7% , το πραγματικό επιτόκιο είναι αρνητικό στο -3,7%.

Από τα παραπάνω συνάγεται ότι υπάρχει ακόμη μεγάλο περιθώριο αύξησης των ονομαστικών αμερικανικών επιτοκίων από την κεντρική τράπεζα της χώρας μέχρι του σημείου που το πραγματικό να προσεγγίσει το φυσικό επιτόκιο.

Με κομβικό σημείο το 2020 και την έλευση της πανδημίας, μια νέα επιτοκιακή εποχή έχει αρχίσει με στόχο την αντιμετώπιση του καλπάζοντος πληθωρισμού, μια εποχή που μας βρήκε ως παγκόσμια κοινότητα απροετοίμαστους αφού είχαμε πιστέψει ότι τέτοια επίπεδα πληθωρισμού η σύγχρονη παγκοσμιοποιημένη οικονομία τα είχε αφήσει στο μακρινό παρελθόν.

Πλέον βιώνουμε μια συγκυρία μεταβολής των νομισματικών και συναλλαγματικών δεδομένων που θα οδηγήσει σε νέες ισορροπίες εντελώς διαφορετικές από τις χθεσινές που πιστέψαμε ότι είναι οι πραγματικές.

Η κανονικότητα της νομισματικής πολιτικής μετά τις ακρότητες των τελευταίων δεκαετιών επανέρχεται και μαζί της επανέρχονται καταστάσεις που ο τεχνητά διαμορφωμένος κόσμος των κεντρικών τραπεζών είχαν επιμελώς καλύψει.

ΛΕΚΚΑΣ ΣΑΡΑΝΤΟΣ

ΟΙΚΟΝΟΜΟΛΟΓΟΣ