Από: analyst.gr - Βασίλης Βιλιάρδος

Ανάλυση

Σε συζήτηση που αφορούσε ένα ακόμη μνημονιακό νομοσχέδιο, αυτό για την ΑΑΔΕ, ο υπουργός δήλωσε πως έχει παρέλθει πλέον η εποχή της σύγκρουσης απόψεων μεταξύ «μνημονιακών και αντιμνημονιακών» – τασσόμενος προφανώς υπέρ των «μνημονιακών», με κριτήριο το σχέδιο νόμου που κατέθεσε. Εν τούτοις, μπορεί μεν η σύγκρουση να έχει παρέλθει, αλλά στην ΕΕ έχει επικρατήσει το ακριβώς αντίθετο σε σχέση με την Ελλάδα: οι αντιμνημονιακοί.

Ειδικότερα, η πολιτική που εφαρμόζεται λόγω της κρίσης Κορώνα και της ύφεσης που προκλήθηκε, είναι η ακριβώς αντίθετη από αυτήν που επιβλήθηκε στην Ελλάδα από το 2010 και εντεύθεν – ενώ δυστυχώς συνεχίζεται, αφού πολλά από τα νομοσχέδια που κατατίθενται είναι μνημόνια που δεν επιδέχονται καμία αλλαγή.

Το γεγονός αυτό από μόνο του, τεκμηριώνει πως η καταστροφή που προκλήθηκε στην Ελλάδα, ήταν το σκόπιμο αποτέλεσμα των μνημονίων – ενώ αποτελούσε ένα εκ προμελέτης έγκλημα, αφού ήταν γνωστές οι επιπτώσεις στην Τρόικα, κρίνοντας από τις σημερινές, αντίθετες πανευρωπαϊκές πολιτικές.

Συνεχίζοντας, λόγω των ελλειμμάτων που δημιουργήθηκαν στους προϋπολογισμούς των κρατών της Ευρωζώνης για τη στήριξη των οικονομιών τους, αυξήθηκε το δημόσιο χρέος της νομισματικής ένωσης κατά περίπου 15% μέσα σε ένα μόλις έτος – στο 102% του ΑΕΠ, σύμφωνα με τις πρώτες εκτιμήσεις. Μόνο πέντε χώρες είναι κάτω από το 60% του Μάαστριχτ – οι τρεις βαλτικές, το Λουξεμβούργο και η Μάλτα. Αντίθετα, επτά κράτη έχουν χρέη αρκετά επάνω από το 100% του ΑΕΠ τους – εκ των οποίων οι τρεις μεγάλες, η Γαλλία, η Ιταλία και οι Ισπανία, με τη Γερμανία στο 71% από 60% προηγουμένως.

Για να αντιμετωπισθούν τώρα οι συνέπειες του Covid και ειδικά της πολιτικής των κλειδωμάτων, καταργήθηκαν οι κανόνες του δημοσιονομικού συμφώνου, κατ’ αρχήν έως τα τέλη του 2021 – όπως η υποχρέωση της Ελλάδας για πρωτογενή πλεονάσματα 3,5%. Όμως, κανένας δεν γνωρίζει τι θα αποφασισθεί μετά – αφού τυχόν γρήγορη επιστροφή θα απαιτούσε μνημόνια. Δηλαδή, μία αυστηρή πολιτική λιτότητας, με τα επακόλουθα που γνωρίζουμε από τα δέκα χρόνια της κρίσης στη χώρα μας.

Κάτι τέτοιο θα δημιουργούσε πολιτικές συγκρούσεις εντός και μεταξύ των μελών της νομισματικής ένωσης – αφού μπορεί μεν τα μνημόνια να έγιναν αποδεκτά από τους Έλληνες, το τρίτο ως αποτέλεσμα της δολοφονίας της τελευταίας ελπίδας τους από το ΣΥΡΙΖΑ, αλλά πολύ δύσκολα από τους Γάλλους ή άλλα Έθνη. Εκτός αυτού δεν θα οδηγούσε στη μείωση των δημοσίων χρεών, αλλά πιθανότατα σε μία ακόμη κρίση – ξανά με παράδειγμα την Ελλάδα, στην οποία η συγκεκριμένη πολιτική αύξησε το δημόσιο χρέος της από 127% του ΑΕΠ στο 230%, το κόκκινο ιδιωτικό από 15% στο 150%, οδήγησε στη χρεοκοπία δεκάδες χιλιάδες επιχειρήσεις, εξαθλίωσε τους Πολίτες κοκ.

Ως εκ τούτου, η επιστροφή στο παλαιό δημοσιονομικό σύμφωνο δεν θα ήταν μόνο πολιτικά καταστροφική αλλά, επίσης, αντιπαραγωγική – κάτι που δεν φαίνεται να είναι κατανοητό από το οικονομικό επιτελείο της κυβέρνησης μας που επιμένει στην ορθότητα των μνημονιακών απόψεων. Προφανώς λοιπόν απαιτείται μία σοβαρή μεταρρύθμιση του ευρωπαϊκού συμφώνου – μία καλύτερη δημοσιονομική αρχιτεκτονική, αφού διαφορετικά η διάλυση της Ευρωζώνης δεν αποφεύγεται. Ταυτόχρονα το πάγωμα μέρους των χρεών εκ μέρους της ΕΚΤ (ανάλυση) – λαμβάνοντας υπ’ όψιν τα τεράστια προβλήματα του τραπεζικού συστήματος, καθώς επίσης του Ευρωσυστήματος (πηγή).

Σύμφωνα τώρα με το υφιστάμενο δημοσιονομικό σύμφωνο, ο κανόνας είναι ένας δομικά σχεδόν ισοσκελισμένος προϋπολογισμός – ο οποίος επιτρέπεται να έχει έλλειμμα έως 0,5%, μόνο όταν το δημόσιο χρέος είναι 60% του ΑΕΠ ή λιγότερο. Εάν δεν συμβαίνει κάτι τέτοιο, τότε απαιτούνται δομικά πλεονάσματα για ένα μεγάλο χρονικό διάστημα – κάτι που βασίζεται στην οικονομική υπόθεση ότι, τα επιτόκια του δημοσίου χρέους (r) είναι πάντοτε υψηλότερα μακροπρόθεσμα από το ρυθμό ανάπτυξης (g). Δηλαδή στο r>g.

Η υπόθεση αυτή προέρχεται από τη νεοκλασική οικονομική θεωρία – ενώ επιβεβαιωνόταν εμπειρικά στις περισσότερες χώρες της Ευρωζώνης έως τη χρηματοπιστωτική κρίση, αλλά όχι στις Η.Π.Α. ή σε άλλα κράτη. Η σχέση λοιπόν r>g, όταν το επιτόκιο δηλαδή είναι μεγαλύτερο από το ρυθμό ανάπτυξης, οδηγεί σε συνεχώς αυξανόμενα χρέη, εάν δεν εξισορροπούνται από πρωτογενή πλεονάσματα – όπως γνωρίζουμε πολύ καλά από την πολιτική που επιβλήθηκε στην Ελλάδα.

Εν προκειμένω, εάν το δημόσιο χρέος είναι στο 60% του ΑΕΠ και τα επιτόκια 1-2% πάνω από το μακροπρόθεσμο ρυθμό ανάπτυξης, τότε απαιτούνται πρωτογενή πλεονάσματα από 0,6% έως 1,2% σε γενικές γραμμές – για να μην υπάρξει άνοδος του χρέους ως προς το ΑΕΠ. Η αντίθετη εξέλιξη, δηλαδή το g>r, δεν προβλέπεται – ούτε το g=r.

Τέλος, εάν επέστρεφε η Ευρωζώνη στους παλαιούς κανόνες, προφανώς επειδή θα επικρατούσε ξανά η υπόθεση r>g και τα μακροπρόθεσμα επιτόκια θα ήταν όπως πριν 1% υψηλότερα από το ρυθμό ανάπτυξης, τότε θα χρειαζόταν κατά μέσον όρο ένα συνεχόμενο πρωτογενές πλεόνασμα από επίσης 1% – για να διατηρηθεί το δημόσιο χρέος στο σημερινό 102% του ΑΕΠ. Εάν ο στόχος δε ήταν η μείωση του στο 60%, θα έπρεπε να προστεθεί ακόμη 1-2%, φτάνοντας στο 3% – όπως ακριβώς στην περίπτωση της Ελλάδας. Κάτι τέτοιο όμως δεν το θέλει καμία χώρα – έχοντας την τρομακτική εμπειρία της δικής μας περιπέτειας.

Η εναλλακτική θεωρία

Περαιτέρω, υπάρχουν πολλές αμφιβολίες σχετικά με τη νεοκλασική υπόθεση r>g σε μακροπρόθεσμη βάση – όπου εάν ισχύει το αντίθετο, το g>r, δηλαδή εάν ο ρυθμός ανάπτυξης μακροπρόθεσμα είναι μεγαλύτερος από το επιτόκιο, τότε μπορούν να παράγονται πρωτογενή πλεονάσματα συνεχώς, χωρίς να αυξάνεται το δημόσιο χρέος ως προς το ΑΕΠ.

Σύμφωνα τώρα με το γνωστό οικονομολόγο E. Domar (πηγή), το επίπεδο του δημοσίου χρέους εξαρτάται από το «διαφορικό» r–g και από το πρωτογενές πλεόνασμα – κάτι που στην ουσία είναι αυτονόητο. Ειδικότερα, τα δημόσια χρέη αποπληρώνονται υπό φυσιολογικές συνθήκες, με την ανάληψη νέων χρεών – οπότε το απόλυτο μέγεθος τους παραμένει το ίδιο. Δηλαδή, για να πληρώσει ένα κράτος ομόλογα αξίας 10 δις € που λήγουν, εκδίδει καινούργια 10 δις € – γεγονός που σημαίνει πως το χρέος ανακυκλώνεται.

Εάν όμως αυξάνονται τα επιτόκια, αυξάνεται το νέο χρέος – οπότε ανάλογα το ύψος του δημοσίου χρέους, εάν οι υπόλοιποι συντελεστές παραμείνουν σταθεροί. Εάν αυξάνεται το ΑΕΠ, τότε ο παρονομαστής της σχέσης Χρέος/ΑΕΠ αυξάνεται, οπότε το ποσοστό του χρέους μειώνεται. Σε μία τέτοια περίπτωση, ο λειτουργικός ρυθμιστικός μηχανισμός θα έπρεπε να είναι το πρωτογενές πλεόνασμα και όχι το διαρθρωτικό ισοζύγιο – ενώ ρύθμιση θα πρέπει να μεταβάλλεται, όταν αλλάζουν τα επιτόκια (r) και ο ρυθμός ανάπτυξης (g).

Επί πλέον, τα υψηλά πρωτογενή πλεονάσματα που επιτυγχάνονται μέσω της μείωσης των δημοσίων δαπανών ή/και της αύξησης των φόρων, μειώνουν τη συνολική ζήτηση αγαθών και υπηρεσιών, οπότε το ρυθμό ανάπτυξης και το ΑΕΠ. Απόδειξη ξανά η Ελλάδα, το ΑΕΠ της οποίας μειώθηκε από περίπου 240 δις € στα 160 δις € το 2020 (πάνω από 30%).

Το ερώτημα εν προκειμένω δεν είναι άλλο από το ποια θα ήταν η λογική «άγκυρα» για τη σταθερότητα των δημοσίων χρεών των κρατών της Ευρωζώνης και ποιος το μέγεθος του λειτουργικού μηχανισμού ρύθμισης. Ως «άγκυρα» πάντως δεν είναι κατάλληλο το μικτό ποσοστό του χρέους, αλλά σίγουρα η επιβάρυνση των τόκων του κράτους – όπου εάν είναι υψηλοί, θα πρέπει να μειωθούν οι δαπάνες ή/και να αυξηθούν οι φόροι.

Εκτός αυτού τα δημόσια χρέη, οπότε τα ελλείμματα, δεν πρέπει να προκαλούν πληθωρισμό ή αποπληθωρισμό μεγαλύτερο του στόχου. Εν προκειμένω, η βιωσιμότητα του χρέους ορίζεται από την ουδέτερα πληθωριστικά, από την καθαρή δηλαδή επιβάρυνση των χρεών – η οποία υπολογίζεται με τον εξής τύπο: επιβάρυνση των τόκων (z) = επιτόκιο (r) Χ χρέος (d).

Z = R x D

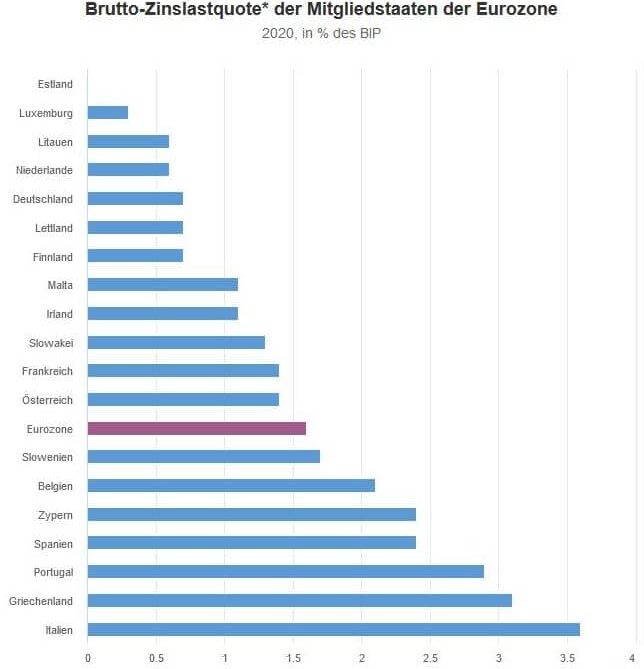

Από τον τύπο αυτό φαίνεται καθαρά πως το δημόσιο χρέος δεν είναι καθόλου αδιάφορο, μη σχετικό – ενώ συμπληρώνεται από το μέσο επιτόκιο του συνόλου των χρεών, οπότε λαμβάνεται υπ’ όψιν κάθε πιθανή σχέση του r και του g. Με βάση τα παραπάνω, το ανώτατο όριο για την επιβάρυνση των τόκων, το σημείο συναγερμού δηλαδή, τοποθετείται στο 3% του ΑΕΠ περίπου ή στο 6-7,5% των δημοσίων δαπανών – όπου η επιβάρυνση των χωρών της Ευρωζώνης ως προς το ΑΕΠ τους φαίνεται στο γράφημα που ακολουθεί.

Όπως διαπιστώνεται, με κριτήριο το μέσον όρο και υπό τη συγκεκριμένη, αισιόδοξη οπτική γωνία, το χρέος της Ευρωζώνης είναι βιώσιμο – αφού η μέση μικτή δαπάνη για τόκους ευρίσκεται στο 1,6% του ΑΕΠ. Εν τούτοις, η Πορτογαλία είναι στα όρια του 3%, ενώ η Ελλάδα και η Ιταλία τα έχουν υπερβεί. Με τις μικτές δαπάνες τώρα στην Ελλάδα για το 2021 στα 67 δις € και με τους τόκους στα 6 δις € περίπου, το δεύτερο ποσοστό πλησιάζει το 9% – γεγονός που σημαίνει πως έχει υπερβεί και αυτό το όριο.

Επίλογος

Συμπερασματικά λοιπόν, ακόμη και με τα συγκεκριμένα πολύ αισιόδοξα κριτήρια, το δημόσιο χρέος μας δεν είναι βιώσιμο – ούτε αυτό της Ιταλίας. Θα μπορούσε βέβαια να μετατραπεί σε βιώσιμο θεωρητικά, εάν μειωνόταν το επιτόκιο διαχρονικά, με τη στήριξη της ΕΚΤ – χωρίς την επιβολή πρωτογενών πλεονασμάτων, έτσι ώστε κάποια στιγμή ο ρυθμός ανάπτυξης να το υπερβεί. Απαιτείται όμως πολύ χρόνος, αφού οι προβλέψεις όσον αφορά το μέσο ρυθμό ανάπτυξης πριν τον Covid ήταν στο 1,5% – οπότε είναι δεδομένη η κλιμάκωση του.

Επομένως είναι μονόδρομος η ανάγκη παγώματος ενός μεγάλου μέρους του – προτού καταστραφεί εντελώς η Ελλάδα. Εάν δε διαχειριστούμε σωστά το πρόβλημα, έτσι ώστε να καταλάβει η ΕΕ πως χρειάζεται περισσότερο την Ελλάδα, από ότι η Ελλάδα την ΕΕ, μπορούμε να τα καταφέρουμε – ποτέ όμως εάν πιστεύουμε το αντίθετο, συνεχίζοντας την πολιτική της υποτέλειας και των υποκλίσεων που θα ολοκληρώσουν την καταστροφή. Παράλληλα, απαιτείται προφανώς και η διαγραφή μέρους του κόκκινου ιδιωτικού χρέους – προτού χαθεί ολόκληρη η ιδιωτική μας περιουσία.